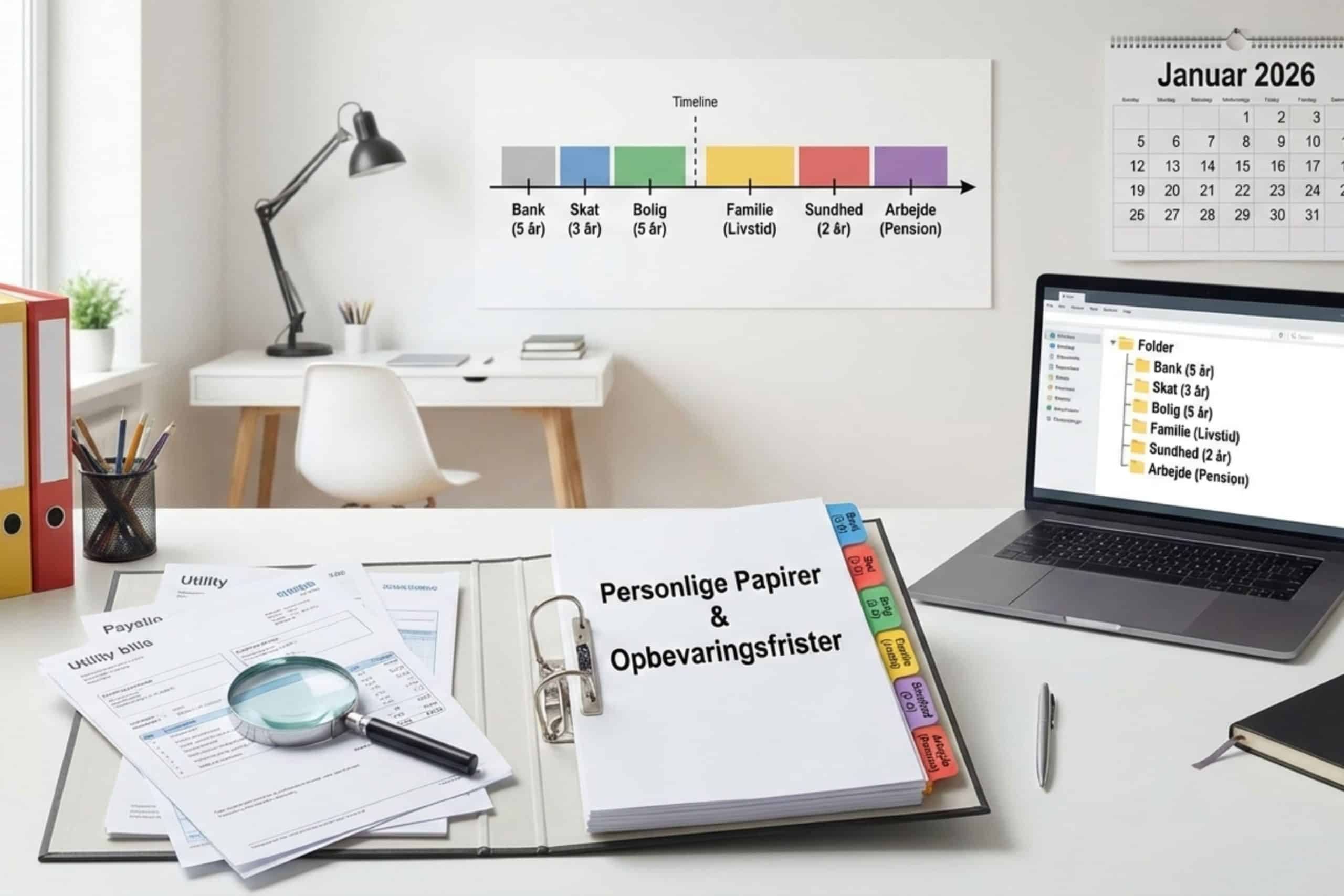

Lejekvitteringer, forsikrings- eller realkreditkontrakter, regninger, lønsedler…

Dokumenter fra hverdagen er mange. Vidste du, at den minimale opbevaringsperiode for disse papirer varierer afhængigt af deres art, gældende lovgivning eller det formål, de er beregnet til?

Her er et overblik over opbevaringsfristerne.

Hvorfor skal du opbevare dine personlige dokumenter?

Formålet med at opbevare personlige dokumenter er at kunne bevise eksistensen af en rettighed eller overholdelsen af en forpligtelse. Opbevaringsfristerne varierer afhængigt af dokumentets art samt den lovgivning eller anvendelse, det er underlagt.

Nogle administrative dokumenter skal opbevares hele livet, mens andre har kortere opbevaringsfrister fastsat i lovgivningen.

Bemærk, at de frister, der er angivet i denne artikel, er anbefalede opbevaringsperioder. Du kan naturligvis vælge at gemme dokumenterne længere.

Hvor længe skal du opbevare dine dokumenter?

Dokumenter vedrørende din familiesituation og uddannelse

Dokumenter relateret til familieretlige forhold skal som regel opbevares permanent. Det gælder især:

• civilstandsattester (fulde kopier og uddrag),

• domme om skilsmisse eller adoption,

• ægteskabskontrakter og partnerskabsaftaler (PACS),

• familiebøger,

• eksamensbeviser og diplomer,

• lægeundersøgelser (fx røntgenbilleder).

Dokumenter vedrørende forsikring og bank

Inden for forsikring skal kvitteringer, forfaldsmeddelelser og opsigelsesbreve opbevares i mindst to år fra dokumentets dato, ligesom forsikringskontrakter.

For bankdokumenter gælder, at checks skal indløses senest ét år og otte dage efter udstedelsen.

Kontoudtog og checkstubs skal opbevares i fem år.

Kvitteringer for betalinger og hævninger med betalingskort skal opbevares, indtil du modtager kontoudtoget, hvor den tilsvarende saldo fremgår.

Dine regninger

El-, gas- og vandregninger skal opbevares i fem år, hvilket svarer til fristen for at gøre indsigelse mod en regning hos leverandøren.

Det anbefales at gemme regninger for fastnet- og mobiltelefoni samt internetabonnementer i mindst ét år.

Regninger for husholdningsapparater (opvaskemaskine, køleskab, fjernsyn) bør opbevares mindst indtil garantiperiodens udløb. Det samme gælder garantibeviser.

For sundhedsrelaterede dokumenter skal regninger fra offentlige hospitaler opbevares i fire år og fra private hospitaler i to år. Udbetalingsopgørelser fra syge- og barselsforsikring bør opbevares i mindst to år.

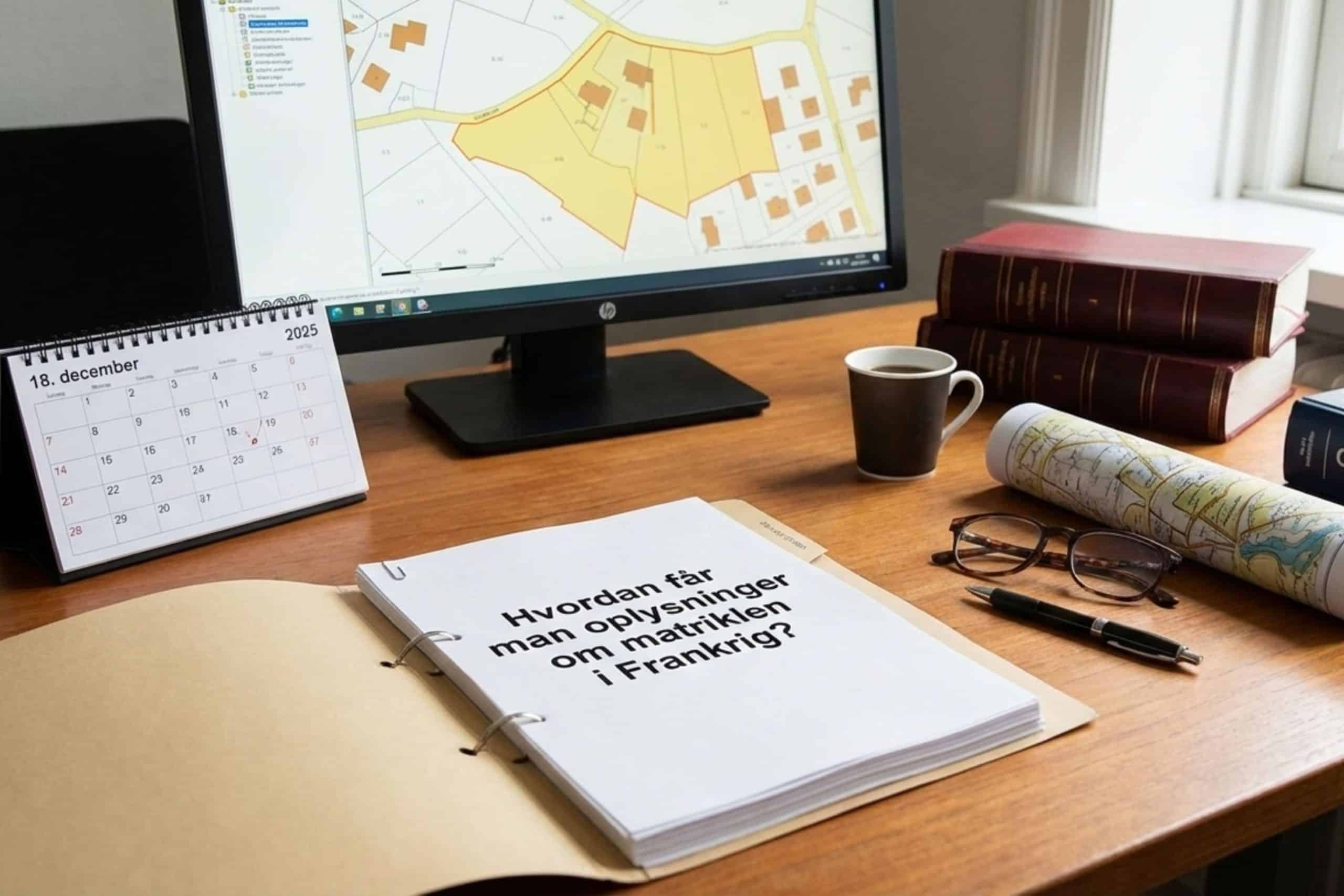

Dokumenter vedrørende din bolig

Beviser for betaling af ejerforeningsudgifter, korrespondance med administrator og referater fra generalforsamlinger skal opbevares i fem år.

Huslejekvitteringer, lejekontrakter og indflytnings- og fraflytningsrapporter skal opbevares i tre år efter lejeperiodens ophør. Disse frister gælder både for umøblerede og møblerede boliger.

Et skøde eller ejendomsbevis skal derimod opbevares permanent.

Dokumenter vedrørende din erhvervsaktivitet

Lønsedler, ansættelseskontrakter og arbejdscertifikater skal opbevares indtil pensionering.

Attester fra France Travail (tidligere Pôle emploi) skal opbevares i to år fra registreringsdatoen som arbejdssøgende.

Slutopgørelser, dokumentation for udbetaling af arbejdsløshedsydelser eller rejseafregninger skal opbevares i tre år. Disse dokumenter er nyttige ved beregning af pensionsrettigheder.

Bemærk:

Private arbejdsgivere skal opbevare medarbejderens lønsedler, ansættelseskontrakt og eventuel anmeldelse af arbejdsulykke til sygesikringen i fem år.

Andre dokumenter, såsom arbejdstidsopgørelser eller skatteattester, skal opbevares i tre år.

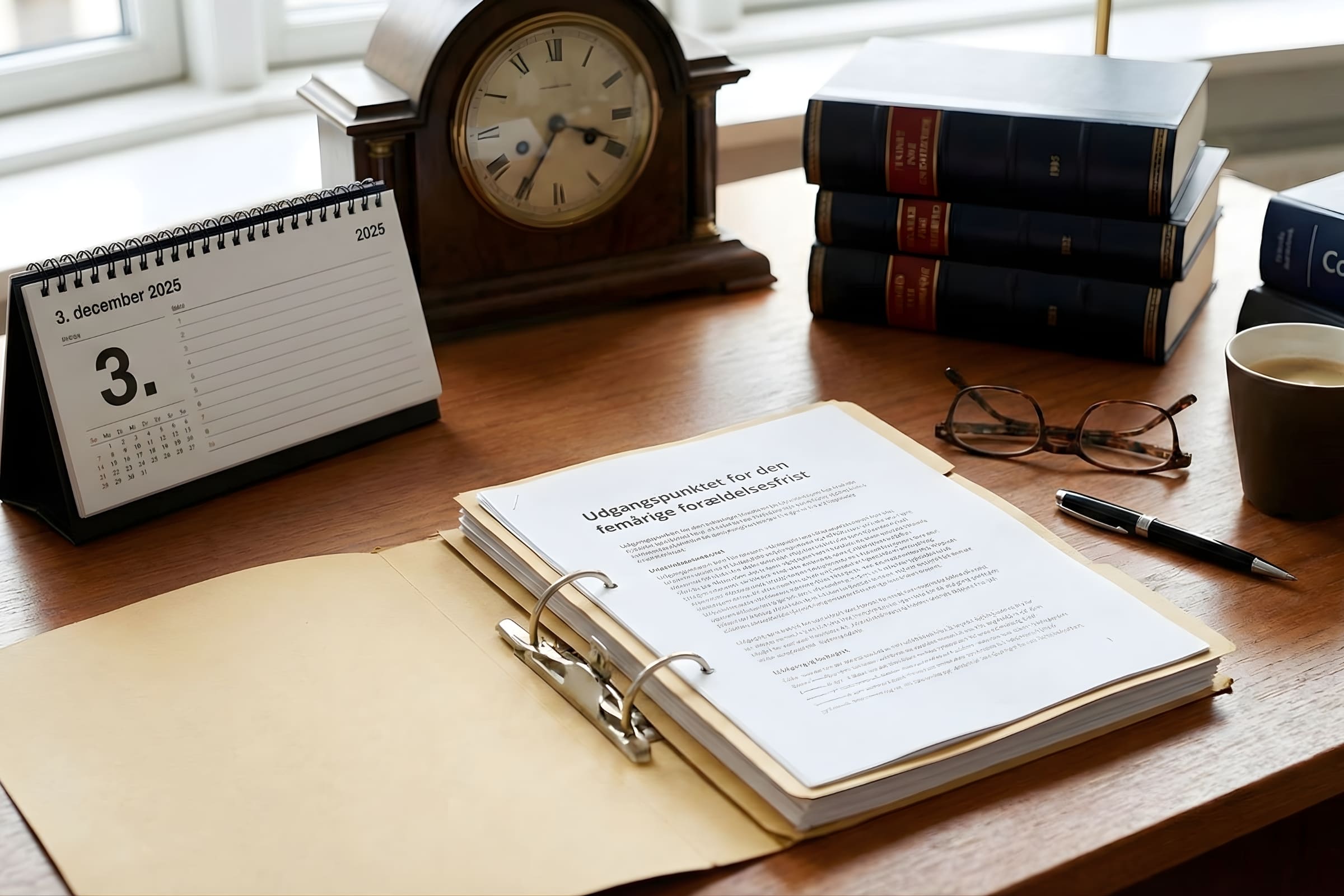

Dokumenter vedrørende dine skatter

Selvangivelser, skatteopgørelser og bilag anvendt til beskatning skal opbevares i tre år fra året efter indkomståret.

Ejendomsskatter og lokale skatter (fx boligskat på sekundære boliger) skal opbevares i ét år.

Opbevaringsperiode for dokumenter vedrørende din virksomhed

Bøger, registre, dokumenter eller bilag, som skattemyndighederne kan kræve indsigt i, skal opbevares i seks år.

Fristen regnes fra et af følgende tidspunkter:

• den sidste registrerede transaktion i bøgerne eller registrene,

• datoen for dokumenternes udstedelse.

Eksempel:

Dokumenter vedrørende indkomst for 2018, indberettet i 2019, skal opbevares til udgangen af 2024.

Oversigt over opbevaringsfrister for skattemæssige dokumenter

| Skattetype |

Opbevaringsperiode |

| Indkomstskat (IR) og selskabsskat (IS) |

6 år |

| Erhvervsindkomst (BIC), ikke-erhvervsmæssig indkomst (BNC) og landbrugsindkomst (BA) under faktisk ordning |

6 år |

| Selskabsskat for enkeltmandsvirksomheder og selskaber |

6 år |

| Lokale direkte skatter (ejendomsskat mv.) |

6 år |

| Erhvervsskat (CFE) og CVAE |

6 år |

| Moms og øvrige omsætningsskatter |

6 år |

Advarsel:

Fristen forlænges til 10 år i tilfælde af skjult aktivitet (skattesvig, sort arbejde, manglende indberetning, ulovlig aktivitet mv.).

Sociale dokumenter vedrørende din virksomhed

| Dokumenttype |

Opbevaringsperiode |

| Årsregnskaber (balance, resultatopgørelse, noter) |

10 år fra regnskabsårets afslutning |

| Vedtægter for selskaber, GIE eller foreninger |

5 år efter ophør |

| Fusionsaftaler og tilsvarende dokumenter |

5 år |

| Aktiebøger, bevægelsesregistre og generalforsamlingsprotokoller |

5 år efter sidste anvendelse |

| Deltagerlister og fuldmagter |

De seneste 3 regnskabsår |

| Ledelsesrapporter |

De seneste 3 regnskabsår |

| Revisionsrapporter |

De seneste 3 regnskabsår |

Personaleadministration

| Dokumenttype |

Opbevaringsperiode |

| Lønsedler |

5 år (elektronisk: 50 år eller indtil medarbejderen fylder 75 år) |

| Personaleregister |

5 år efter medarbejderens fratræden |

| Dokumenter om ansættelse, løn, bonus, godtgørelser, pension |

5 år |

| Sociale bidrag og lønafgifter |

3 år |

| Arbejdsdage under fast lønaftale |

3 år |

| Arbejdstid og rådighedsvagter |

1 år |

| Arbejdstilsynets påbud og kontroller |

5 år |

| Anmeldelse af arbejdsulykker |

5 år |

I hvilken form skal du opbevare dine personlige dokumenter?

Er du i tvivl om, hvorvidt du skal opbevare dine dokumenter på papir eller digitalt? Har de to formater samme juridiske værdi?

Det afhænger af, hvordan dokumentet er blevet udleveret:

• hvis det er modtaget digitalt (via e-mail eller download), kan det opbevares digitalt,

• hvis det er modtaget i papirform (personligt eller med posten), skal originalen gemmes. En scanning betragtes kun som en kopi, og originalen kan blive krævet senere.

Skatteydere kan desuden digitalisere deres papirregninger ved afsendelse eller modtagelse og opbevare dem elektronisk indtil udløbet af den skattemæssige opbevaringsperiode (seks år).

Med venlig hilsen / Kind regards

Cabinet Nicolas BRAHIN

Advokatfirma i NICE, Lawyers in NIC

Camilla Nissen MICHELIS

Assistante – Traductrice

1, Rue Louis Gassin – 06300 NICE (FRANCE)

Tel : +33 493 830 876 / Fax : +33 493 181 437

Camilla.nissen.michelis@brahin-avocats.com

www.brahin-avocats.com

Læs mere